資金調達の多様化が図れ、長期かつ安定的な資金調達が可能です。

また、社会的信用にもつながるため、対外的なPR効果も期待できます。

- 私募債発行は資本市場からの資金調達の第1歩

- 長期の安定した資金が固定金利で調達可能

- 私募債発行は「優良企業」の証であり、社会的信用が得られ、今後の事業発展が期待

- 寄付貢献型私募債でSDGs達成に向けた取組みをPRするとともに、地域社会の発展に貢献

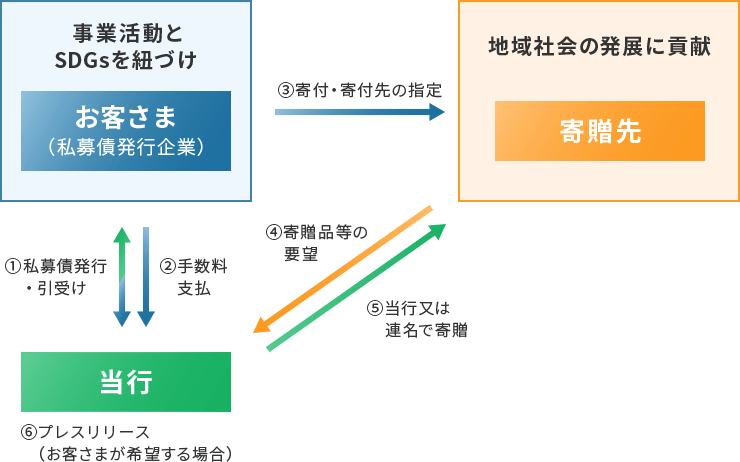

いわぎんSDGs私募債(寄付貢献型私募債)

当行は、2021年4月より地域においてSDGs(※)の達成に向けて取組むまたは取組もうとされるお客さまを対象とした「いわぎんSDGs私募債(寄付貢献型私募債)」の取扱いを新たに開始しました。

- Sustainable Development Goals(持続可能な開発目標)の略称で、2030年を目標年とした国際社会全体で取組むべき目標をいいます。

- ①教育施設(幼稚園・保育園、小・中・高等学校、大学・大学校等)

- ②SDGsに掲げる17項目の達成に資する活動を行っている当行の営業エリア内の団体・施設等または地方公共団体

- ③地方版総合戦略等を基に、地方公共団体が作成した地域再生計画(いわゆる「企業版ふるさと納税認定プロジェクト」)

- 上記のいわぎんSDGs私募債(寄付貢献型私募債)は銀行保証付私募債の一つです。

- 銀行借入(間接金融)とは異なり、資本市場からの資金調達(直接金融)として位置づけられます。低コストで機動的な資金調達を行うためにも、資金調達手段の多様化を図ることが重要となります。

- 長期かつ固定金利での資金調達が可能となります。償還方法は満期一括または定時償還なので、期間中の返済負担が少なく資金繰りに余裕が生じます。

- 所定の要件を満たすことで、原則無担保で資金を調達できます。

- 私募債の発行は一定の基準を充足する企業に限定されることから、社外へのPR効果も大きく、対外的な信用力のアップにつながります。

いわぎんSDGs私募債(寄付貢献型私募債)のイメージ図

商品概要

| 発行額 | 3,000万円以上5億円以下(1,000万円単位) |

|---|---|

| お使いみち | 運転資金または設備資金、肩代り資金 (※自行肩代りを除きます。) |

| 期間 | 2年以上7年以内 |

| 発行日 | 毎月25日(休日の場合は翌営業日) |

| ご返済方法 | 満期一括償還(利息支払は年2回)または6ヵ月毎の定時償還 |

| 担保・保証人 | 社債は無担保、保証人は不要です (※当行の保証に対して担保等をお願いすることがあります。) |

| 発行利率 | 市場実勢に応じて決定させていただきます |

| 保証料・手数料 | 当行所定の保証料および社債関係手数料をいただきます |

| 寄付 | 発行額の0.2%を上限に、当行から以下の対象先へ寄付(※物品だけでなく金銭も可とします。当行からの寄贈分はお客さまの寄付金控除の対象等には該当しません。)を行います。 【寄付対象先】 なお、当行よりお客さまへ別途本私募債発行にかかる「感謝状」を県産木材の端材をアップサイクルした額縁に入れて贈呈いたします。 |

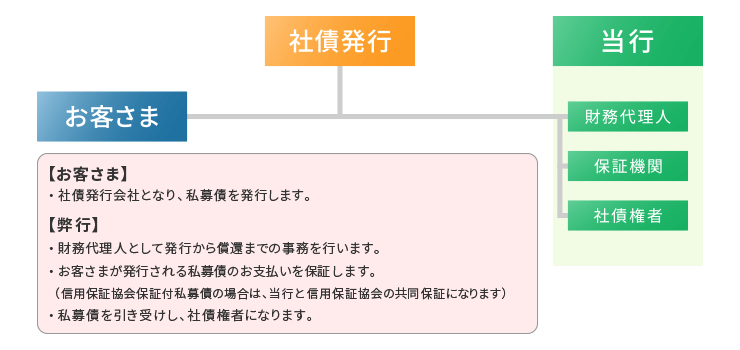

銀行保証付私募債

「銀行保証付私募債」とは、貴社ご発行の無担保私募債の元利金支払いを、当行が連帯して保証するものです。

銀行保証付私募債のスキーム

私募債発行のメリット

銀行保証付私募債 商品概要

| 銀行保証付私募債 | 信用保証協会保証付私募債 | |

|---|---|---|

| 保証形態 | 当行100%保証 | 当行20%、信用保証協会80% |

| 発行額 | 3,000万円以上5億円以下(1,000万円単位) | 3,000万円以上5億6,000万円以下(1,000万円単位) |

| お使いみち | 運転資金または設備資金 |

運転資金または設備資金(※肩代わり資金は対象外となります) |

| 期間 | 2年以上7年以下 | |

| 発行日 | 毎月25日(休日の場合は翌営業日) | |

| ご返済方法 | 満期一括償還(利息支払は年2回)または6ヵ月ごとの定時償還 | |

|

担保・保証人 |

社債は無担保、保証人は不要(※当行の保証に対して担保等をお願いすることがあります) | 当行の保証分は原則無担保(※当行の保証に対して担保等をお願いすることがあります) |

|

発行利率 |

市場実勢に応じて決定させていただきます。 | |

|

保証料・手数料 |

当行所定の保証料および社債関係手数料をいただきます。 | |